从去年12月以来,人们报复性出游的需求有多强烈,携程的业绩就有多亮眼。

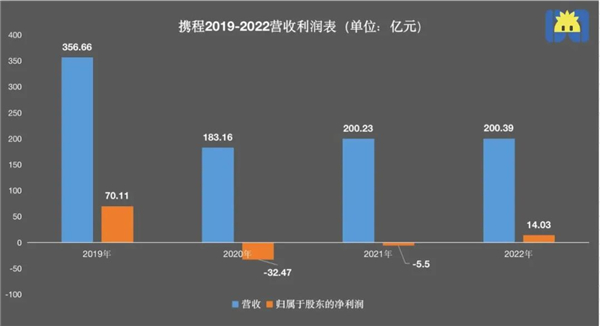

3月7日,携程发布了美股2022年Q4及全年财报,传递了一丝暖意。携程在Q4实现营收50亿元,同比增长7%;实现净利润21亿元,同比增长346.64%,为过去三年的单季度最高。携程2022年的全年收入与2021年持平,同时迎来近三年的首次盈利,净利润达14亿元。

去年第四季度的旅游业还谈不上复苏,因此携程这份财报也被业内视为黎明前的曙光——还没有恢复到疫情前的水平,但至少已经开始呈现好兆头。

要知道受疫情影响的2020年和2021年,旅游行业默默流传着一张“死亡”名单,上面共有近35家中小旅游相关企业。

经过漫长的三年疫情,以携程为代表的OTA平台也终于迎来春天。谁都无法否认携程通过出境游、本土短途游和下沉市场寻找增长点的努力,但疫情前就出现的核心业务增速放缓问题、竞争对手围攻问题以及与上游合作方的矛盾问题,还需要进一步解决。

同样遗憾的是,携程扭亏的业绩并没有让资本市场买账,财报发布后,携程美股股价微跌2.80%,报37.53美元/股,较过去一年最高60.65美元/股的价格跌去38.1%。

站在2022年的春天里回望过去三年的冬天,希望OTA平台们能早日真正跨过寒冬。

三年来首次盈利,

但携程开始变“慢”了

旅游业复苏的迹象,在携程2022年的年报中展现得淋漓尽致。

根据财报显示,2022年全年,归属于携程集团股东的净利润为14亿元人民币,同比增长355.09%。虽然较2019年跌去了80%,但这是疫情三年来携程首次扭亏为盈。净利润的增速甚至高于在线旅游巨头Booking同期的162.49%。

相比之下,携程集团2022年全年营收为200亿元,同比保持稳定,表现中规中矩。根据国家统计局公布的数据显示,2022年国内旅游收入相比上年下降30%,对照大盘来看,携程的成绩还算稳定,但不及Booking同期170.90亿美元(折合人民币1185亿元)的收入及55.96%的增速表现。

实际上,早在疫情前,携程的营收增速已经开始放缓。从2016-2021年的财报来看,携程的营收增速一路从76.45%,急速下滑至-48.65%,2021年升至9%后,2022年保持持平。

分季度来看利润情况,2020年-2022年,携程共有6个季度出现亏损,无极4分别出现在疫情爆发的2020年Q1和Q2,和2021年Q2-2022年Q1。

其中,每年Q3是旅游业的暑期旺季,是一众OTA平台冲业绩的黄金时间段。2020年Q3,携程转亏为盈,净利润达15.8万元,但到2021年Q3,携程错失暑假,利润为负,全年利润为负。到了2022年Q3,携程开始出现复苏苗头,利润同比增长131.33%。

2022年12月7日,相关部门发布“新十条”,调整疫情防控政策,加速了跨区域的流动,直接拉动了携程的酒旅与票务板块业绩。2022年Q4,携程单季利润达到20.57亿元,为过去三年的单季度最高,同比增长346.64%。携程2022年全年利润也因此扭亏为盈。

携程的各项业务中,最核心的是住宿预订和交通票务,这两个版块在过去一年出现明显变化。2022年,住宿预订业务营收占比下滑为37%,而这一业务曾经的占比一度达到45%,交通票务业务营收占比上升至41%,2021年这一业务的占比仅有34%。

旅游行业从业者晓冬称,住宿业务的客单价高,能延展的服务类型更多,变现能力要比交通票务业务强,因此携程一直以来是“交通引流、住宿变现”,而在2022年,由于机票预订的决策周期短,很多人出现囤机票、出行前再订酒店的情况,造成了交通票务收入占比反超的情况。

同时,从2017年开始,携程的交通票务和酒店预订业务的增速也开始放缓,2022年的增速表现更是不及从前。

2015年携程收购去哪儿网,并表之后交通票务业务在2016年成为携程第一大营收源,2016年的营收增速达到98.2%,但此后,交通票务的营收增速持续下滑,在2017年-2020年分别为38.5%、5.9%、8.0%和-49%,2022年增速恢复为20%。酒店预订业务在2016年营收同比增速达到58.32%,到2022年营收增速同比为-9%。

不过,晓冬也指出,现在票务价格越来越透明,交通票务属于低毛利业务,引流的作用更多,对携程的业绩只能起到暂时的拉动作用。如何维护及尽快恢复好高星酒旅业务的基本盘,才是关键。

无极荣耀-无极4注册官网

无极荣耀-无极4注册官网